"La digitalización está aportando beneficios tangibles en toda la cadena de valor de los seguros"

Jean-Jacques Henchoz, Consejero Delegado de Hannover Re, habla de lo que significa la digitalización para el sector de los seguros

¿Por qué es importante la digitalización para el sector de los seguros?

La digitalización es una necesidad para todos los sectores. Las empresas que no digitalicen sus procesos y su oferta de servicios dejarán de ser competitivas. Para las aseguradoras, las tecnologías web y móviles suponen un enorme aumento de la velocidad y la eficiencia, lo que incrementa la rentabilidad, mientras que los consumidores esperan ahora productos y servicios a la carta y personalizados. Quieren soluciones de seguros que reflejen sus necesidades y estilos de vida y que estén disponibles de inmediato a través de ordenadores y teléfonos inteligentes. Si las aseguradoras no responden a las necesidades del mercado, corren el riesgo de perder negocio frente a los nuevos operadores y competidores digitales que están adoptando y promoviendo el cambio con éxito.

Entonces, ¿diría que las expectativas de los consumidores son un motor de la digitalización?

No sólo un motor, sino el motor principal de la digitalización. Hoy en día, todo el mundo ve el potencial y las ventajas de la tecnología digital. Por ejemplo, tanto los jóvenes como los mayores utilizan ahora la banca digital. Para mí, eso sugiere que nos adaptaremos rápidamente a las ofertas digitales de seguros, y que las esperaremos.

Las insurtech también son un poderoso agente de cambio, ya que facilitan la adopción fácil y eficiente de nuevas tecnologías. Ofrecen a las aseguradoras una vía para automatizar sus negocios y aumentar la eficiencia y la rentabilidad. Las aseguradoras que no logren automatizarse se volverán irrelevantes en el mundo digital actual y serán sustituidas por proveedores con mejores modelos basados en la tecnología y centrados en el consumidor. Big data, analítica, internet de las cosas, inteligencia artificial, aprendizaje automático, computación en la nube: ya no son tecnologías punteras y arriesgadas, sino facilitadores que deben aprovecharse sin demora.

Como reaseguradora global, Hannover Re está bien posicionada para apoyar a las aseguradoras en la digitalización de sus negocios. Durante décadas, la innovación ha sido fundamental para nuestro papel y estamos ansiosos por apoyar las ambiciones digitales y de innovación de nuestros clientes. Quiero que seamos un catalizador de la innovación para nuestros socios comerciales en todo el mundo. De hecho, este es ya un aspecto importante de nuestra estrategia corporativa. Nuestro objetivo es ser una de las principales compañías de reaseguros en el negocio de los seguros digitales, y como tenemos una estructura plana y descentralizada, y valoramos las iniciativas individuales, fomentamos la innovación.

¿Qué ventajas ofrece la digitalización a las aseguradoras?

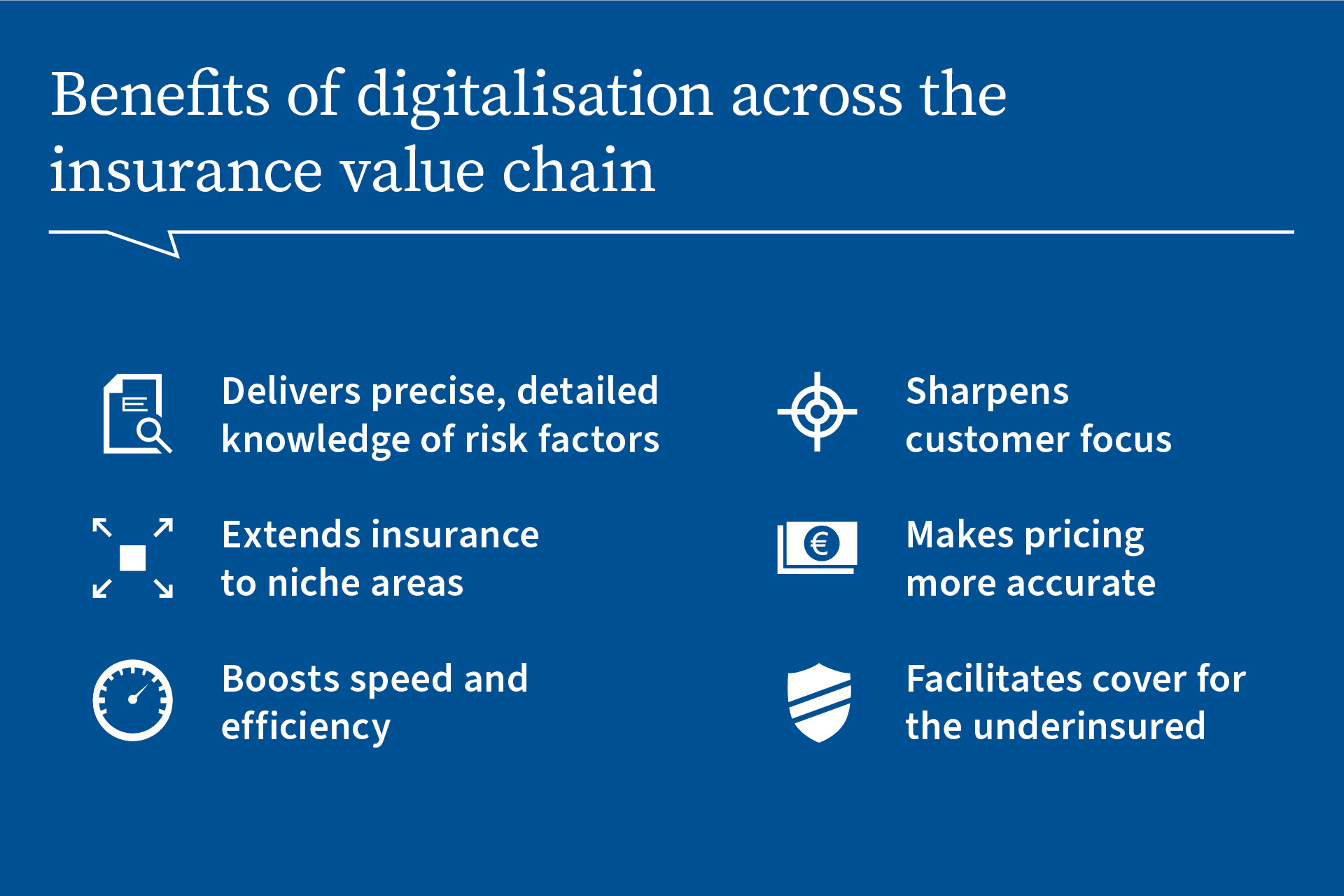

La digitalización ya está aportando beneficios tangibles en toda la cadena de valor de los seguros. Por ejemplo, la tecnología aporta precisión y un conocimiento detallado de los factores de riesgo, ya que las aseguradoras pueden recopilar datos más ricos y significativos. Esto incluye datos sobre riesgos emergentes y macroriesgos como el cibernético y el cambio climático. Las tecnologías digitales aumentan la velocidad y la eficiencia de la distribución, la suscripción, la administración de pólizas y la tramitación de siniestros, lo que permite a las aseguradoras centrarse mucho más en el consumidor.

La combinación de mejores datos y potentes análisis da lugar a una tarificación más precisa, incluso para riesgos difíciles de asegurar. También amplía los seguros a más nichos, ayudando a quienes de otro modo quedarían excluidos o infraasegurados, y apoya modelos de negocio alternativos. Un ejemplo es el seguro paramétrico, en el que la tecnología se utiliza para determinar la cobertura basándose en informes en tiempo real y datos precisos sobre el riesgo. Los riesgos incluyen catástrofes naturales, como inundaciones y sequías, para las que Hannover Re participa en la estructuración de colocaciones. Sin estas soluciones paramétricas basadas en la tecnología, muchos riesgos no pueden asegurarse, lo que puede acarrear importantes pérdidas financieras.

¿Por qué el sector de los seguros no se ha adaptado tan rápidamente como otros sectores?

El de los seguros es un sector con prácticas y tradiciones muy arraigadas. Eso también significa que las aseguradoras tardaron más en adoptar el cambio digital. Y por una buena razón: los seguros implican datos personales sensibles, que algunas personas creen que están mejor protegidos si se manejan de la forma tradicional basada en papel, mientras que la regulación y el cumplimiento pueden hacer más difícil implementar el cambio tan rápidamente como en otras industrias.

Los seguros son también un negocio muy específico del mercado, con productos, normas y canales de venta que varían mucho de un país a otro. Además, los sistemas informáticos heredados y obstáculos estructurales como las entidades jurídicas independientes pueden dificultar la innovación. A ello se suma la consolidación del sector, que dificulta la integración de infraestructuras cuando las empresas unen sus fuerzas.

Otra cuestión es que los consumidores no se relacionan con sus pólizas de seguros con tanta frecuencia como con otros productos y servicios financieros, lo que significa que hay menos oportunidades de introducir cambios digitales. La duración de una póliza de seguro de vida, por ejemplo, puede ser fácilmente de 20 años.

¿Por qué la colaboración es el camino a seguir para la digitalización?

No todas las aseguradoras disponen de los recursos internos necesarios para aprovechar plenamente el potencial de la digitalización de sus negocios. Por eso -además del apoyo que pueden ofrecer las compañías de reaseguros- la colaboración con las insurtech es una forma de colmar las lagunas y añadir valor. En un ejemplo de colaboración, Hannover Re está trabajando en una empresa conjunta con organismos gubernamentales y Global Parametrics, cuya plataforma avanzada de riesgos utiliza big data para ofrecer cobertura frente a riesgos climáticos. Podríamos haber desarrollado estas capacidades internamente, pero, como ocurre con muchas asociaciones de éxito, avanzamos mejor asociándonos con una empresa que tiene capacidades complementarias.

¿Qué se necesita para impulsar con éxito la digitalización?

Las aseguradoras se encuentran en distintas fases de transformación digital. Mientras que algunas ya se están adaptando muy bien, otras aún se encuentran en las primeras fases de su viaje. Para muchas aseguradoras, la digitalización implica un gran cambio cultural, y eso solo puede lograrse teniendo el valor de evolucionar y siguiendo el ejemplo de las industrias digitalmente avanzadas y de las aseguradoras homólogas. El éxito requiere una estrategia clara y un compromiso de arriba abajo. Es fundamental que los altos ejecutivos defiendan los proyectos de digitalización, ya que es un factor poderoso para el éxito y la continuidad del cambio.

También es importante que todos los miembros de la empresa se sientan implicados y comprometidos. En Hannover Re, hemos creado un programa de innovación que anima a los empleados a presentar nuevas ideas que puedan impulsar el crecimiento del negocio y mejorar la eficiencia. Creo firmemente en la energía creativa de los empleados, y sólo puede aprovecharse si creamos culturas empresariales que fomenten y valoren las nuevas ideas.

Además, el sector en su conjunto debe compartir ideas y explorar las mejores vías y opciones para la digitalización. Hannover Re dispone de varios activos digitales con los que apoyar la innovación y los objetivos digitales de nuestros clientes. Y allí donde nosotros mismos no tenemos una solución, nuestros clientes pueden descubrir innovaciones digitales a través de hr | equarium, nuestra plataforma gratuita para clientes.

¿De qué manera puede el insurtech hacer avanzar el papel de los seguros?

Insurtech está ayudando a ampliar el papel de los seguros, que han dejado de ocuparse principalmente de la indemnización de pérdidas para adoptar servicios de asesoramiento. Por ejemplo, las tecnologías nuevas y emergentes permiten la monitorización y visualización en tiempo real, en la que los asegurados permiten a las aseguradoras hacer un seguimiento de sus hábitos o monitorizar a distancia vehículos o edificios. Esto permite alertar con antelación de la materialización de un riesgo y puede cambiar significativamente la relación de la aseguradora con el asegurado. Otra novedad son los seguros a la carta, en los que la cobertura puede contratarse sólo cuando se necesita, normalmente a través de un smartphone, lo que da a los clientes inmediatez y flexibilidad. Este es un ejemplo de cómo la tecnología de seguros está creando una mayor personalización y orientación al cliente.

¿Qué efecto tiene la regulación en el avance de la digitalización?

La regulación es necesaria en todos los sectores. El cambio tecnológico siempre debe ir acompañado de un marco de control que proteja a los consumidores, pero sin ahogar la innovación. Dado que la personalización de los consumidores requiere datos más ricos y granulares, las aseguradoras deben tener cuidado de respetar las normas de protección de datos, como el GDPR de la UE, y garantizar que el progreso no signifique un aumento del riesgo o la exclusión financiera. La inteligencia artificial y otras tecnologías avanzadas pueden mejorar la seguridad y ayudar a cumplir los requisitos normativos, por ejemplo mejorando la toma de decisiones y los registros de auditoría.

La regulación y la innovación digital suelen ir de la mano. Lo hemos visto en el sector de los servicios de pago con la introducción de la segunda directiva sobre servicios de pago, la DSP2, que reforzó la seguridad al tiempo que introducía la banca abierta y fomentaba las innovaciones fintech. Las empresas fintech se están labrando con éxito nichos rentables en el sector bancario, demostrando que un sector fuertemente regulado no siempre supone una barrera de entrada. Así que creo firmemente que la digitalización y la regulación también podrían reforzarse mutuamente para nuestro sector.

¿Hasta qué punto es Hannover Re una aseguradora innovadora, y en qué medida está cerca de la escena de las start-ups?

Durante décadas, hemos estado a la vanguardia de la innovación en el espacio del reaseguro tradicional, así como en el reaseguro estructurado y la transferencia alternativa de riesgos. Ahora también nos estamos centrando cada vez más en las soluciones digitales para apoyar la innovación y las ambiciones digitales de nuestros clientes. Nuestras soluciones digitales en el sector de vida y salud incluyen hr | ReFlex y hr | QUIRC, nuestros sistemas automatizados de suscripción. Ambos están en funcionamiento con empresas emergentes y aseguradoras consolidadas, ayudándolas a desarrollar sus negocios digitales. Recientemente hemos creado cinco aceleradores para ofrecer innovación local en todo el mundo, incluyendo aceleradores para vida y salud, propiedad y accidentes, y soluciones paramétricas de seguros basadas en índices que utilizan datos meteorológicos, como precipitaciones, temperatura o velocidad del viento.

El reaseguro tiene un papel vital que desempeñar en la búsqueda de nuevas formas de cubrir riesgos que no se comprenden o exploran plenamente, y en la apertura de nuevos modelos de negocio y vías para el seguro. Basta pensar en los riesgos cibernéticos y el cambio climático, dos retos que ahora están en la agenda de todos. En todas nuestras actividades estamos comprometidos con colaboraciones que fomenten la innovación digital y ayuden a gestionar los riesgos emergentes de forma más eficaz. Trabajamos estrechamente con nuevas empresas de tecnología de seguros y otros terceros para maximizar el valor de la digitalización, y colaboramos con líderes del sector, clientes e intermediarios para desarrollar nuevas oportunidades de negocio. Todo ello está muy en consonancia con el propósito de nuestro Grupo: "Más allá de compartir riesgos: nos unimos para crear oportunidades".

Digitalisation and digitisation are often used interchangeably to describe the same thing, but they are different. Digitisation is the process of converting information from a physical format into a digital one (e.g., turning paper documents into digital documents). Digitisation enables digitalisation, which is the overall transformation of a business through multiple digital initiatives.

Gartner defines it like this: ‘Digitalisation is the use of digital technologies to change a business model and provide new revenue and value-producing opportunities; it is the process of moving to a digital business.’

This is where insurtechs serve as agents of digitalisation, collaborating with insurers to create new business models and new ways of engaging with existing and prospective customers.

Blog posts

“We need a broader and more responsible role for insurance as a social and economic moderniser.”

User questions

Answered questions

Unanswered questions

Views: 13210

Downloads: 0

| 0 % | |

| 0 % | |

| 0 % | |

| 0 % | |

| 0 % |

Page is favored by 0 user.

Contact inquiries: 0